こんにちは。takuです。

都会の喧騒を離れ、田舎へ移住することを決めたものの、やはり移住の際にはいろいろとお役所手続きがかなりややこしいですよね。けれどもこれから自分でPC1台で暮らしていこうと考えている人にとっては、事業が小規模の間は、何かと自分でする必要があることも多いので、そのあたりの手続きに関して参考までに僕のやってきたことを紹介していこうと思います。

今回は納税【確定申告】の方法をお伝えしていこうと思います。

アフィリエイトを副業でしている方も多いとは思いますが、副業でなんであれ、収入があったら確定申告が必要であるということを覚えておきましょう。もし収入があった場合に申告していないと、後から大変なことになってしまいます。だって脱税ということですから立派な違法行為になりますから、重加算税など思い罰則の対象になってしまいます。

[say name=”taku” img=”https://takudlc.com/wp-content/uploads/2018/05/吹き出し用taku_03.jpg” from=”right”]なので、年間での副業収入の額が20万円を上回っている場合は、必ず申告するようにしましょう。 [/say]

そもそも確定申告って何?

通常、サラリーマンであれば会社から給料をもらい、その給与所得の中から所得税や住民税、社会保険料などが自動で差し引かれて、自分の手元に手取りの給料が入るという流れになるので、基本的には納税の知識がなくても自然に納税されているので自分で納税手続きをする必要はありません。けれども副業サラリーマンの給与以外の所得が発生している場合であったり、個人事業主として事業を立ち上げた場合は、自分でその利益から税金額の計算をして税務署に申告し納税する必要があります。

僕の場合は、最初副業でアフィリエイトをはじめて、1年目で本業の給料以外で200万円ほどの収入がありました。

参考までにそのグーグルアドセンスでの収入の画像がこちら ↓

[box class=”box28″ title=”1年目の副業収入”]

[/box]

副業をしていたことは会社には内緒にしていましたし、退職予定だし別に知らせる必要は感じていませんでしたので、

その年の副収入における確定申告を自分でしなければならない状態でした。

さて、自分で確定申告をするとなると、なんだかややこしくて難しそうですよね。

けれども最近は無料で使える税金計算会計ソフトがいろいろありますので、

そういったソフトを利用すれば驚くほど簡単に税金の計算をすることができます。

ちなみに僕が初めての確定申告の際に使用した無料会計ソフトはやよいの白色申告オンライン ![]() でした。↓

でした。↓

[kanren id=”2155″]

会計ソフトを使って何をするのか?

こういった便利な会計ソフトで何をするのかというと、主に次の二つになります。

[list class=”li-chevron li-mainbdr main-c-before”]

- 利益の計算

- 税金の計算

[/list]

利益の計算

そもそも、自分が年間を通してどのくらいの利益を出したのかを計算する必要があります。その利益の額によって税金額が変わってきますので、自分の利益をまず計算することが大切です。具体的には前年の1月から12月までの12ヵ月分の年間利益を計上します。

ブログアフィリエイトを実践するほとんどの方々はグーグルアドセンスによる広告収入だと思いますので、その場合はアドセンスのページにログインすると、運営しているブログの収益詳細が記録されていますのでそれらを参照しながら利益額を算出できます。

[memo title=”経費の集計を忘れずに”]利益を計算するためには収入だけではなく、年間通してどのくらいの経費がかかったのかを集計し、収入から差し引いた純利益額を算出する必要があります。ですので、経費になる項目と額を必ず帳簿に書き留めるか領収書などはストックしておくようにしましょう。[/memo]

[box class=”box28″ title=”どのような項目が経費として計上できるか”]

基本的には、経費になるものは収入を得るためにかかったお金(売り上げに貢献したかどうか)という考え方で大丈夫です。

[list class=”li-chevron li-mainbdr main-c-before”]

- パソコンや周辺機器にかかった費用

- ネット接続費用やスマホ代の一部

- 自宅で作業していた場合は家賃や光熱費の一部(部屋の平米数で%計算)

- セミナー代、研修費、交通費、書籍代

- ソフトやカメラ購入費用など

[/list]

[/box]

僕の場合は2018年度の年間での200万円の副収入に対して、およそ70万の経費を計上しました。

それを差し引いて約130万円が純利益となりました。

税金の計算

利益の計算ができましたら、次に税金の計算になります。この税金の計算、つまり納税額の算出がややこしいし初めての人にとってはなんだかちんぷんかんぷん。なのでこの部分を無料会計ソフトにやってもらうということです。上記にあげました収入や経費額をソフトに打ち込み次に、それに対してかかってくる税金の項目を算出していきます。

どんな税金がかかるのかというとだいたい以下のような項目になります。

[list class=”li-chevron li-mainbdr main-c-before”]

- 所得税

- 住民税

- 消費税(売り上げが1,000万円を超えた場合)

- 個人事業税

[/list]

税金の計算は初年度は相談しよう

基本的には無料会計ソフト ![]() で計算はできますし、それをそのままe-Taxで提出すればオンラインでも完結することができるのですが、なるべく初年度は相談するようにしましょう。

で計算はできますし、それをそのままe-Taxで提出すればオンラインでも完結することができるのですが、なるべく初年度は相談するようにしましょう。

僕自身何をどのように申請すればしっかりと納税が完了するのかを最初はしっかりと把握したかったので、何をするべきかを明確にするために税務署に行き、無料相談を依頼しました。

納税に関する相談は、税務署以外にも多くの税理士事務所で無料相談ができますのでそれを利用して、まずはじめに正しい申告の方法や申請用紙の作成方法などを教えてもらった後に、次年度から自分でやれば大きな失敗をすることなくスムーズな手続きをすることができます。

独立起業を考えている人は青色申告がおすすめ!

僕のように、最初は副業からブログアフィリエイトをはじめ、やがてそれらの収入が安定してきたら、そちらのネットビジネスの収入だけで独立してやっていこうと考えている人もいると思います。そういった方には次のような手続きが必要になってきます。

[list class=”li-chevron li-mainbdr main-c-before”]

- 開業届

- 青色申告承認申請書

[/list]

開業届

あまり知らない人が多いのですが、実は副業であったとしても、本業以外に副収入がある場合は「開業届」の提出が義務付けられています。それを知らずに開業届を提出せずに収益をあげている人も少なくないのですが、遅かれ早かれ確定申告が必要になり税務署で手続きをすることになった場合には開業届提出を指示されることでしょう。また、これから本業に切り替えて、個人事業主としてビジネスを展開していこうと考えている方は当然必要になってくる手続きなので、もし提出し忘れている場合は、確定申告と同時に「開業届」も税務署の方に提出するようにしましょう。ちなみに「開業届」の申請用紙はネットで普通に入手できます。

個人事業の開業・廃業等届出書(提出用・控用)(PDF/355KB)

開業届の具体的な書き方、作成方法はこちら↓

[kanren id=”2102″]

青色申告

確定申告に「白色申告」 ![]() と「青色申告」

と「青色申告」 ![]() というのがあるのは聞いたことがあるとは思いますが、実は青色申告は本業として、(個人事業主)としてでなければ手続きができません。なので副業(雑所得)ではどれだけ利益をあげていたとしても、青色申告ではなく白色申告での提出ということになります。

というのがあるのは聞いたことがあるとは思いますが、実は青色申告は本業として、(個人事業主)としてでなければ手続きができません。なので副業(雑所得)ではどれだけ利益をあげていたとしても、青色申告ではなく白色申告での提出ということになります。

ちなみに僕の場合はこの1年目の収益に関しては「白色申告」で手続きをしました。青色申告は白色申告よりも詳細な帳簿付けが必要なのですが、所得から65万円の控除が受けられるという点で節税になることが大きなメリットになります。しかしこれには「個人事業主」として本業で働いている必要があります。

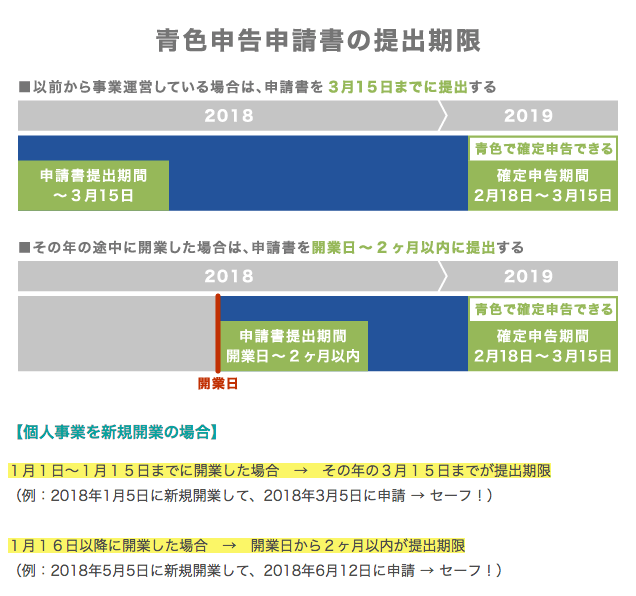

[memo title=”青色申告申請書の提出タイミング”]青色申告ができるようになるためには、青色申告申請書をまず提出する必要があるのですが、その申請書を提出するタイミング(期限日)がありますので気をつけましょう。

出典:https://biz-owner.net/ao/about

[/memo]

なので、最初は副業からアフィリエイトなどで稼ぎながらゆくゆく独立起業してネットビジネス一本でやっていきたいと考えておられる方は、初年度は白色申告にして、開業して2ヵ月以内に青色申告申請をして次年度からは個人事業主として「青色申告」できるように準備をしておくのが良いでしょう。

まとめ

ということで簡単ではありましたが、確定申告をする上での留意点などについて解説しました。

まとめると、

[list class=”ol-circle li-mainbdr main-bc-before”]

- 副業で年間20万円以上の利益を出した場合、確定申告が必要になる

- 確定申告をするためには、利益の計算と税金の計算が必要になる

- 利益を正確に計上するために、領収書は必ず置いておき経費として計上する

- 無料会計ソフト

をうまく使って簡単に確定申告用紙を作成できる

をうまく使って簡単に確定申告用紙を作成できる - 初年度は税務署や税理士に確定申告の方法について相談することがおすすめ

- 副業であれ、「開業届」の提出が必要になる

- 個人事業主としてビジネスをするつもりなら「青色申告」がおすすめ

- 「青色申告申請用紙」の提出期限に気をつけておくこと

[/list]

になります。

最初は小規模であっても、個人でビジネスをしていく上ではお金の管理というのはとても大切な仕事の一つとなってくるので最初のうちは面倒に思うかもしれませんが、しっかりと把握しながら一つ一つをクリアしていきましょう!